Отчет 4 фсс таблица 5.

В апреле компаниям было необходимо сдать заполненный бланк 4-ФСС, который предназначен для учета взносов на травматизм. Совсем скоро предприятиям придется заполнять новый отчет за 2 квартал текущего года. В состав бланка входит много таблиц, поэтому следует уделить особое внимание их заполнению. В этой статье мы поговорим о том, как заполняется таблица 5 формы 4 ФСС.

Таблицу 5 бланка 4 ФСС обязаны заполнять только те компании, которые используют средства федерального бюджета для выплаты пособия. Заполнение этой таблицы осуществляется следующим образом:

- Строки №1-6 в графе №3 содержат сведения о количестве получателей денежных средств, которые перечислялись гражданам на протяжении расчетного периода. Все средства для оплаты пособий за счет денежных средств из федерального бюджета.

- Строка №7 предназначена для указания количества работников, которые просили предоставить им дополнительные выходные для воспитания детей с инвалидностью.

- Строки №1 и 2 в графах №4, 7, 10, 13, 16, а также 19 содержат информацию о суммах, которые были потрачены на перечисление пособий.

- Строка №7 в графе 5 предназначена для отражения денежных средств, которые компания была вынуждена потратить на оплату дополнительных выходных, что были предоставлены для воспитания детей с инвалидов.

- В строке №8 необходимо вписать величину страховых взносов, которые были начислены в связи с дополнительными выходными, предоставленными для ухода за детьми с инвалидностью.

- Графы №6, 9, 12, 15, а также 18 предназначены для указания количества граждан, которые являются получателями пособий.

- В графах №7, 10, 13, 16, а также 19 требуется отразить количество дней, пособий и выплат.

- Графы под № 8, 11, 14, 17, а также 20 предназначены для отражения расходов, которые были произведены лицам.

- Графы под №6-17 отражают расходы, которые покрываются за счет средств из федерального бюджета. Величина выплаты определяется на уровне законодательства в зависимости от категории пострадавших лиц:

- в графах 6-8 отражаются пособия для граждан, которые пострадали на ЧАЭС;

- в графах 9-11 вписываются пособия для лиц, которые стали жертвами аварии на предприятии «Маяк»;

- в графах 12-14 необходимо отражать выплаты для граждан, которые принимали участие в ядерных испытаниях, что происходили на семипалатинском полигоне;

- в графах под №15-17 следует указывать пособия, предназначенные для граждан из подразделений особого уровня риска.

- В графах под №18-20 требуется указывать дополнительные сведения о выплатах, которые предоставляются в случае:

- назначения временной нетрудоспособности;

- назначения отпуска по беременности и родам.

В эту графу включаются все выплаты, которые связанны с зачетом времени службы в страховой стаж, когда лицу не нужно было оформлять обязательное страхованию на случай материнства и нетрудоспособности.

- Строка №9 выполняет исключительно контрольную функцию. В ней содержатся производные строки №1-3 и №6-8.

После того, как заполнение таблицы 5 формы 4 ФСС и других таблиц, входящих в состав документа, завершено, нужно подписать форму и сдать в налоговую инспекцию.

Кто должен подписать отчет 4 ФСС?

Подписать бланк отчета 4-ФСС может несколько лиц:

- Как правило, форма подписывается руководителем компании. В этом случае на титульной страничке в соответствующих ячейках указывают:

- цифру «1»;

- ФИО руководителя предприятия;

- подпись руководителя;

- подпись предприятия;

- дату, когда был подписан отчет;

- печать.

В случае, когда печать не поставлена на документе, отчет все равно будет принятым.

- Форма отчетности может быть также подписана уполномоченным представителем, то есть физическим лицом. В этой ситуации заполнение ячеек осуществляется следующим образом:

- вписать в соответствующей ячейке цифру «2»;

- указать полностью ФИО законного представителя;

- вписать дату, когда был подписан отчет;

- указать документ, который подтверждает право представителя подписывать настоящий бланк.

- В определенных случаях подписать форму может специализированная компания. Заполнение титульной странички необходимо осуществлять следующим образом:

- в определенной ячейке вписать цифру «2»;

- указать название специализированной компании;

- вписать полностью ФИО руководителя или уполномоченного работника этой компании.

Когда отчет подписан, его необходимо сдать.

Варианты сдачи отчетности

Закон о страховых взносах предоставляет право плательщикам сдавать отчет:

- в бумажном виде;

- в электронном виде.

Если в компании трудится от 25 сотрудников, формировать отчетность необходимо исключительно в электронном варианте.

Выбирать способ заполнения и сдачи бланка имеют право только компании, в которых в штате числится не более 25 сотрудников.

Если плательщик проигнорирует правила выбора варианта предоставления отчетности 4-ФСС, ему может быть выписан штраф в размере 200 рублей. Об этом идет речь в ч. 2 ст. 46 Закона №212-ФЗ.

Сроки сдачи бланка 4-ФСС

Отчет должна сдаваться ежеквартально:

- за первый квартал;

- за 6 месяцев;

- за 9 месяцев;

- за весь календарный год.

Если документ подается в электронной форме, то его необходимо предоставить до 25 числа того месяца, который является следующим после завершения определенного квартала.

Бумажная версия отчета должна быть предоставлена до 20 числа того календарного месяца, который следует за завершением определенного периода.

Если последний день сдачи отчетности является выходным или припадает на праздничный день, то срок сдачи продлевается до следующего рабочего дня.

Штрафные санкции за просрочку сдачи

Если заполненная отчетность не будет сдана во время, то будут назначены следующие штрафные санкции:

- 300-500 рублей для руководителя компании;

- штраф за просрочку сдачи отчета по взносам ВНиМ или отчета по страховке от производственных несчастных случаев.

В обоих случаях величина штрафа равняется 5% от суммы взносов. Но при этом размер штрафа не должен быть меньше тысячи рублей.

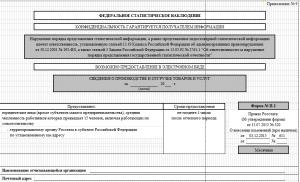

В таблице 5 формы 4-ФСС в 2019 году отражайте данные о специальной оценке условий труда и об обязательном медосмотре сотрудников. О том, как заполнить таблицу 5 формы 4-ФСС, читайте в статье

Что включает таблица 5 формы 4-ФСС в 2019 году

Таблица 5 формы 4-ФСС в году отражает данные о проведении специально оценке условий труда, и об обязательном медосмотре сотрудников в случае необходимости. Порядок заполнения таблицы 5 формы 4-ФСС в изложен в п.п. 14–14.4 приложения № 2 к приказу ФСС РФ № 381.

Внимание! Изменился порядок отчетности по 4-ФСС за 2 квартал 2019 года

В зарплатных отчетах за 2 квартал учтите изменения, которые вступили в силу в 2019 году. Эксперты журнала "Зарплата" обобщили все изменения по 4-ФСС. Читайте, как инспекторы сравнивают показатели отчетов между собой. Если проверите их сами, избежите уточненок и сможете пояснить любую цифру из отчета. Все главные изменения по зарплате посмотрите в удобной презентации и специальном сервисе.

Содержит следующие данные:

- Наименование показателя

- Код стоки

- Общее количество рабочих мест страхователя

- Количество рабочих мест, в отношении условий труда на которых проведена специальная оценка условий труда на начало года

- Общее число работников, занятых на работах с вредными и (или) опасными производственными факторами, подлежащих обязательным предварительным и периодическим медицинским осмотрам.

- Количество работников, занятых на работах с вредными и (или) опасными производственными факторами, прошедших обязательные предварительные и периодические медицинские осмотры на начало года.

Важно: Согласно ст. 212 ТК РФ, закон от 28.12.2013 № 426-ФЗ организации, имеющие наемных работников с с 01.01.2014 года обязаны минимум раз в 5 лет проводить специальную оценку трудовых условий. Аттестация условий труда рабочих мест, прошедшая до 01.01.2014 года действительна максимум до 31.12.2018 года.

Порядок заполнения таблицы 5 формы 4-ФСС

Таблица 5 в форме 4-ФСС в 2019 году состоит из двух строк.

В первую строку заносятся показатели по результату аттестации или специальной оценки. Порядок заполнения этой строки такой:

Общее число мест, графа 3 – указывается фактическое число мест, даже если специальная оценка или аттестация их не проводилась.

Графа 4-6 отражают число рабочих мест, по которым имеется проведенная оценка или аттестация по состоянию на 1 января 2019 года. Если таких мест нет, то следует указать «0».

Графы 7 и 8 в данной строке не заполняются.

Важно: В первой строке отражается именно число рабочих мест, а не сотрудников, т.к. при сменной работе одно рабочее место могут занимать несколько сотрудников.

Во вторую строку таблицы 5 формы 4-ФСС заносятся данные по работникам, которые связаны с вредными или опасными условиями труда и обязаны проходить предварительный и периодический медицинский осмотр. Данные в таблицу заносятся по результату актов медкомиссий.

Графа 7 содержит общее число работников организации, которые подлежат обязательному медосмотру.

Графа 8 содержит число работников, которые подлежат обязательному медицинскому осмотру и прошли его по состоянию на 1 января 2019 года.

Графа 3-6 не заполняется.

Пример заполнения таблицы 5 формы 4-ФСС в 2019 году

В каком случае заполняется таблица 5 формы 4-ФСС

Таблица 5 формы 4-ФСС обязательна к заполнению при сдаче отчета в любых случаях, даже если вы сдаете нулевой расчет.

Обращаем ваше внимание: Если организация создана после 1 января 2018 года, то таблица подлежит обязательному заполнению, но заполняется прочерками, т.к. на начало года показатели отсутствуют.

Кто должен сдавать форму?

Кто сдает форму статистики П-5м? Документ представляется в Росстат юрлицами:

- производящими товары и услуги для продажи другим юрлицам и физлицам;

- с численностью штата в предшествующем отчетному году не более 15 человек, включая совместителей и подрядчиков;

- не относящимися к субъектам малого предпринимательства.

Форму не сдают кредитно-финансовые и страховые организации. НКО сдают отчет, только если производят товары (услуги) и поставляют их сторонним лицам.

Если у юрлица есть подразделения , то отдельные отчеты формируются как по головному офису, так и по подразделениям. Документ представляется по месту нахождения отчитывающегося субъекта, а если деятельность там не ведется, то по месту ведения деятельности.

Форма статистики П-5м сдается ежеквартально — до 30-го числа месяца за отчетным периодом. Сведения приводятся нарастающим итогом с начала года.

Рассмотрев, кто должен сдавать форму П-5м, ознакомимся со структурой и спецификой заполнения отчета.

Не знаете свои права?

Структура документа

В форме отражаются:

- На титульном листе:

- отчетный период (с учетом отражения сведений нарастающим итогом — с января по последний месяц отчетного квартала);

- название фирмы, адрес, код ОКУД (идентификатор территориального подразделения).

- В разделе 1 — основные хозяйственные показатели, в частности:

- выручка по отгруженным товарам собственного производства;

- выручка по перепроданным товарам;

- прибыль;

- дебиторка, кредиторка;

- себестоимость товаров и услуг;

- расходы.

- В разделе 2 — сведения об оказанных транспортных услугах:

- совершенный объем перевозок;

- грузооборот.

- В разделе 3 — детализированные сведения о выпущенной продукции.

Для этого используется номенклатура товаров по ОКПД. Товары при этом классифицируются:

- на промышленную продукцию, произведенную силами отчитывающегося предприятия (в этом случае в столбце Б проставляется код 50 и вносятся сведения в столбцах В, Г — с 1-го по 6-й);

- на товары, проданные в розницу (код 70 в столбце Б, заполняются столбцы В, Г, 3 и 6);

- на товары, проданные оптом (код 80 в столбце Б, заполняются столбцы В, Г, 3 и 6 и только при сдаче отчета за год).

Наименования и единицы измерения товаров, отражаемых с кодом 50, 70 или 80 в столбце Б, должны приводиться по перечням, определенным Росстатом, в указаниях по заполнению статистической отчетности . При заполнении отчета в 2018 году следует руководствоваться перечнями, утвержденными приказом Росстата от 22.11.2017 № 772. В нем же содержатся детальные указания по заполнению отчета.

Форму П-5 (м) сдают юрлица, занятые в производстве товаров и услуг, не относящиеся к субъектам малого предпринимательства, но с численностью штата не более 15 человек. В ней отражаются детальные сведения о произведенных товарах и услугах с применением федеральных и ведомственных классификаторов.

С 01 января 2017 года утверждена новая форма заполнения отчетности по взносам на травматизм. Форма носит название 4-ФСС. Среди бухгалтеров эта форма довольно известна.

До декабря 2016 года все организации и индивидуальные предприниматели должны были отчитываться по данной форме в фонд социального страхования своего региона. Сюда были включены взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и детством. Тарифная ставка 2,9% отражалась в первом разделе данного расчета 4-ФСС.

Несмотря на нововведения в законодательные акты социального страхования, на 2017 год установлены предельные величины базы начисления взносов. В этом году база равна 755 000 рублей. Отчисления в этом случае составят 2,9%. А вот если доходы сотрудников превысили данный рубеж, то страховые взносы на социальное страхование начисляться не будут. Важная информация появилась о сотрудниках, которые не являются резидентами Российской Федерации. В их случае отчисления в фонд социального страхования составят 1,8%.

В бухгалтерском учете данный страховой взнос будет отражаться на счете 69.1.

Следующий обязательный раздел был связан со взносами на травматизм.

Коэффициент отчисления определялся фондом ФСС при регистрации организации или предпринимателя и напрямую связан с профессиональным риском вашего предприятия. Существует 32 класса риска и ставки от 0,2% до 8,5%. Самая распространенная ставка - 0,2%.

В бухгалтерском учете страховой взнос на травматизм будет отражаться на счете 69.11.

С 01 января 2017 года форму 4-ФСС немного переделали и даже, можно сказать, упростили. Теперь в расчете присутствует только раздел «отчислений на травматизм». За обязательное социальное страхование теперь все организации отчитываются в налоговый орган. В ИФНС перечисляются и сами взносы. Новая форма расчета утверждена приказом ФСС России №381 от 26.09.2016 г. Согласно закону №125-ФЗ от 24.07.1998 г., все страхователи обязаны подавать форму на травматизм. Это касается компаний всех форм собственности, а также предпринимателей, которые нанимают на работу граждан, застрахованных от несчастных случаев на производстве и от профессиональных заболеваний (ст.3 125-ФЗ).

Из этого следует, что все компании отчитываются по форме 4-ФСС, даже если не начисляют взносы на травматизм. Если нет начислений, то расчет подачи должен быть нулевой. Индивидуальные предприниматели подают такой расчет только в том случае, если у них имеются оформленные сотрудники.

Взносами на травматизм облагаются все выплаты по трудовым договорам и по договорам гражданско-правового характера (ГПХ), если в них внесены условия об уплате взносов на травматизм.

Отчетные периоды подачи расчета с 01 января 2017 года не изменились. Подаются за первый квартал (расчет за 3 месяца), полугодие (расчет за 6 месяцев), девять месяцев и год (расчет за 12 месяцев). Все расчеты идут с нарастающим итогом в течение года.

Сроки подачи расчета также не изменились. Расчет подается на бумажном носителе до 20 числа месяца, следующего за отчетным периодом. На бумаге имеют право подавать расчеты организации и ИП, у которых среднесписочная численность работников менее 25 человек. Если среднесписочная численность более 25 человек, то расчет подается только в электронном виде и до 25 числа месяца, следующего за отчетным периодом (ст.24 125-ФЗ).

Таким образом, расчет за первый квартал (3 месяца) подается не позднее 20 апреля на бумажном носителе, и до 25 апреля в электронном виде. За полугодие (6 месяцев) расчет подается до 20 июля на бумажном носителе и до 25 июля в электронном виде. За 9 месяцев - до 20 октября на бумажном носителе и до 25 октября в электронном виде. Годовой расчет подается до 20 января на бумажном носителе и до 25 января в электронном виде.

Если были выявлены неточности или противоречия в расчете, то следует подать уточненный расчет. Освобождение от ответственности при внесении уточнений будет наступать в том случае, если:

- уточнение было внесено до окончательного срока подачи отчетности;

- если срок истек, но страхователь сам обнаружил неточность и успел погасить пени и недоимки, возникшие при ошибочном расчете;

- если уточнения были произведены после выездной проверки сотрудников фонда.

Уплату страхового взноса на травматизм оставили под ведомством Фонда социального страхования. КБК взноса на травматизм 393 1 02 02050 07 1000 160. Срок уплаты взносов - ежемесячно 15 числа.

Несданная вовремя отчетность влечет за собой штраф. Согласно первой части ст.26.30 ФЗ, штрафные санкции составят 5% от взносов, начисленных за 3 предшествующих месяца соответствующего периода, но не выше 30% от данной суммы, но не менее 1 000 рублей.

Согласно второй части ФЗ, если нарушен порядок предоставления отчетности, то придется заплатить штраф в размере 200 рублей. Кроме этого штраф может быть наложен на руководителя организации за совершенное административное правонарушение, с 2017 года такой штраф составит от 300 до 500 рублей. Такой штраф относится только к руководителям организации, а вот индивидуальные предприниматели освобождены от данного правонарушения. Следует помнить, что штраф нельзя наложить, если истек срок давности - 3 года.

Новая форма 4-ФСС

Для заполнения в расчете обязательны таблицы 1, 2 и 5. Остальные разделы дополнительные, они заполняются по необходимости. Если есть сведения, которые нужно отразить в этих разделах, - тогда они подлежат заполнению.

- Появилась надпись «Бюджетная организация» на титульном листе. И такие организации теперь должны будут указывать свой источник финансирования.

- Добавлена строка 1.1 в разделе 2. «Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица».

- В таблице 2 появилась новая строка 14.1 «Задолженность за территориальным органом Фонда страхователю и (или) снятому с учета обособленному подразделению юридического лица».

- В поле «Среднесписочная численность работников» указывается количество сотрудников с начала календарного года.

Если у страхователя появилась острая необходимость подать уточненный расчет, то нужно обращать внимание на период уточнения. В 2017 году форма 4-ФСС потерпела несколько изменений. Уточнения следует подавать по форме, действующей в квартале, в котором обнаружена неточность или ошибка.

Обязательные листы для заполнения:

- Титульный лист;

- Таблица 1. Расчет базы для начисления страховых взносов;

- Таблица 2. Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

- Таблица 5. Сведения о результатах проведения специальной оценки условий труда.

Дополнительные разделы расчета:

- Таблица 1.1. Сведения, необходимые для исчисления страховых взносов страхователями.

- Таблица 3. Расходы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

- Таблица 4. Численность пострадавших в связи со страховыми случаями в отчетном периоде.

К заполнению отчета на бумаге предъявляется ряд требований. Сам расчет может быть заполнен на компьютере и распечатан на принтере, а может быть написан печатными буквами синими или черными чернилами. В каждую строку и соответствующую ей графу вписывают только один показатель. Если остаются пустые графы, то в этом случае ставятся прочерки.

Если допущена ошибка, то исправлять ее корректирующим средством не нужно. Неверную цифру нужно перечеркнуть и сверху написать верную. Данную операцию заверить подписью страхователя, датой и печатью при наличии. После заполненного отчета необходимо проставить сквозную нумерацию и количество листов проставить на титульном листе. Внизу каждой страницы ставится подпись страхователя и дата подачи расчета. При приеме расчета инспектор проставит вам печать, где будет отображаться дата приема и фамилия сотрудника ФСС, принявшего ваш расчет.

В электронном виде, с помощью онлайн-сервиса « Моё Дело » заполнить форму немного проще. Здесь программа просчитает за вас и листы, и заполнит реквизиты по нужным строчкам. Вам остается только внести недостающие данные в расчетах и отправить отчет на контроль. Если ошибки контроля заполнения не выявлены, то смело отсылайте его в фонд. Дата отправки расчета и считается датой сдачи. Подтверждение вы также получите по электронным каналам связи. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке .

Порядок заполнения формы на примере

Заполним расчет по организации ООО «Окси-В», где директором является Аников Б.Е., который работает в организации вместе в бухгалтером, и на двоих их зарплатный фонд составляет 50 000 рублей. Расчет будем заполнять за 3 месяца (1 квартал). Предположим, что на начало календарного года задолженность перед фондом социального страхования не числится и все оплаты страховых взносов проходили согласно законодательству - 15 числа ежемесячно. Страховой тариф возьмем универсальный - 0,2%. И никто из сотрудников на больничный не ходил.

Основной порядок заполнения новой формы для сдачи расчета за 9 месяцев.

Как заполнить титульный лист формы 4-ФСС

На титульном листе мы заполняем регистрационный номер страхователя и код подчиненности Фонду. Номер корректировки, если требуется, отчетный период (3 месяца, полугодие, 9 месяцев и год), а также сам календарный год. Далее идут основные данные организации: это название, ИНН, КПП, ОГРН, номер контактного телефона, ОКВЭД.

Полный юридический адрес страхователя. Среднесписочная численность работников, выделение количества инвалидов и работников, занятых на вредном и опасном производстве. Проставляется количество листов и приложений (при необходимости). Слева указываются данные страхователя или его представителя. Для представителя нужна будет доверенность. Дата подачи расчета и подпись страхователя. Сотрудник Фонда Социального страхования справа поставит отметку о приеме (если расчет подан на бумажном носителе).

В текущем году отчитываться перед Фондом соц. страхования все так же нужно по форме 4-ФСС. Однако теперь в ней отражаются только взносы на страховку от несчастных случаев и проф. болезней. О том, как заполнять таблицу 5 4-ФСС, читайте в следующей статье.

С текущего года действует обновленная форма 4-ФСС. Она была утверждена в прошлом году приказом ФСС №381. В новой форме нет разделов, которые посвящены взносам по страховке на случай материнства и временной нетрудоспособности. Оставшиеся же разделы, касающиеся травматизма, практически не поменялись.

Форма отчета включает в себя титульную страницу и шесть таблиц. В отчете 4-ФСС 2017 таблица 5 должна заполняться в обязательном порядке, даже в том случае, если в периоде отчета не было случаев травматизма.

Заполнение первой строчки

Первая строчка пятой таблицы отчета предназначена для отражения показателей, которые были получены в ходе проведения спец. оценки или аттестации. Она заполняется в соответствии со следующими правилами:

Заполнение второй строчки

Строчка 2 таблицы 5 в форме 4-ФСС 2017 должна заполняться теми нанимателями, у которых есть служащие, трудящиеся во вредных и опасных условиях, которые обязаны периодические мед. осмотры. Заполняется эта строчка следующим образом:

- Седьмая графа – число служащих, которые должны проходить мед. осмотры;

- 8 графа – число рабочих, которые вовремя прошли мед. осмотры;

- Если показатели по данным графам отсутствуют, в них нужно проставить прочерки;

- Графы с третьей по шестую по данной строчке заполнять нет необходимости.

Контрольные соотношения

Окончательно понять, как заполняется таблица 5 формы 4-ФСС, помогут контрольные соотношения, предусмотренные для нее. Они утверждены на законодательном уровне, в приказе ФСС №83. Рассмотрим их:

- Третья графа по первой строчке должна быть больше или равняться четвертой графе по этой же строчке.

- Четвертая графа по строчке 1 должна быть больше или равняться сумме пятой и шестой граф по строчке 1.

- Седьмая графа второй строчки должны быть больше или равняться восьмой графе по строчке 2.

- Седьмая графа второй строки должна равняться 0:0.

- Графа 7 по строчке 2 должна быть больше 0:0.

Важные нюансы заполнения таблицы

Важным моментом является то, что все сведения, указываемые в этой таблице, должны приводиться на начало года отчета.

Если компания поставлена на учет в налоговом органе не с самого начало года, во всех графах таблицы 5 отчета 4-ФСС необходимо проставить прочерки. То есть, в каждом квартале компания будет подавать отчет с одинаковыми показателями.